Sau đợt giảm điểm của thị trường chứng khoán trong tháng 4, giá của nhiều cổ phiếu đã về vùng hấp dẫn với tỷ lệ P/E thị trường là 14,7x lần. Nhiều cổ phiếu đã có mức chiết khấu đủ lớn từ mức đỉnh, đặc biệt là nhóm cổ phiếu VN30.

|

Bước sang tháng 5/2024, thị trường chứng khoán có những cơ hội và khó khăn đan xen. Điểm sáng như xu hướng thị trường phục hồi đang tiếp diễn trong quý 2/2024 và các chỉ số vĩ mô thuận lợi như chỉ số PMI tháng 4 đã tăng trở lại trên ngưỡng 50 điểm, tổng vốn FDI tiếp tục tăng, thương mại xuất nhập khẩu tăng trưởng tốt,…

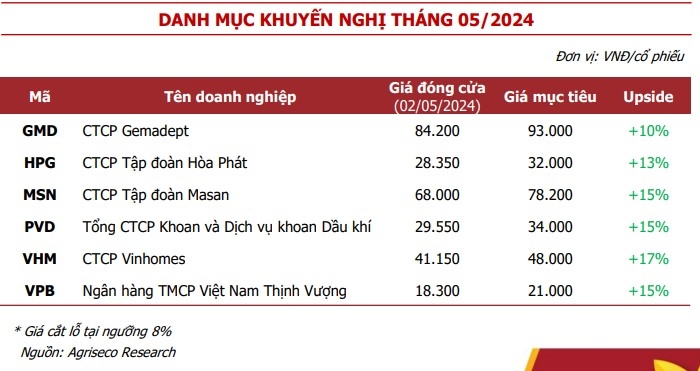

Tuy nhiên, thị trường vẫn có một số khó khăn như bước sang giai đoạn trống vắng thông tin hỗ trợ; áp lực bán ròng của khối ngoại đang tiếp diễn; tỷ giá, lãi suất và lạm phát có thể tiếp tục diễn biến bất lợi làm giảm tính hấp dẫn của thị trường chứng khoán. Các cơ hội đầu tư tháng 5/2024 được Agriseco Research lựa chọn tập trung vào nhóm VN30 và cổ phiếu đầu ngành đã có mặt bằng định giá an toàn đồng thời kỳ vọng duy trì tăng trưởng lợi nhuận trong các quý tới.

|

Công ty CP Gemadept (HOSE: GMD): Triển vọng 2024 tích cực nhờ hoạt động thương mại xuất nhập khẩu phục hồi: Trong 4 tháng đầu năm, hoạt động thương mại xuất nhập khẩu ghi nhận tăng trưởng so với cùng kỳ với xuất khẩu tăng 15% và nhập khẩu tăng 15,4%. Riêng tại cảng Gemalink, sản lượng tăng mạnh hơn 100% (tương đương hơn 230 ngàn TEU) trong 2 tháng đầu năm so với cùng kỳ và tiếp tục kỳ vọng cải thiện trong năm 2024.

Tiếp tục mở rộng công suất, tập trung khai thác cảng nước sâu Gemalink tại cụm cảng Cái Mép - Thị Vải: Gemalink có thể tiếp tục mở rộng công suất từ 1,5 triệu TEU/năm lên thành 2,3 - 2,5 triệu TEU/năm kể từ năm 2025. Với vị trí thuận lợi và sự tăng trưởng của hoạt động thương mại xuất nhập khẩu, chúng tôi đánh giá khả năng hấp thụ khi GMD gia tăng công suất là tích cực.

Công ty CP Tập đoàn Hòa Phát (HOSE: HPG): Kỳ vọng kết quả kinh doanh năm 2024 của HPG tăng trưởng mạnh so với nền thấp năm 2023 nhờ (1) Thị trường Bất động sản trong nước hồi phục và nhu cầu xuất khẩu từ các thị trường chính tăng trưởng giúp gia tăng sản lượng tiêu thụ thép; (2) Với lợi thế về chuỗi giá trị hoàn thiện và chi phí, HPG có thể gia tăng thị phần khi ngành thép phục hồi và (3) Biên lợi nhuận gộp của HPG được cải thiện nhờ giá nguyên vật liệu đầu vào được dự báo giảm trong năm 2024 trong khi giá thép được kỳ vọng đã tạo đáy.

Dự án khu Liên Hợp Dung Quất 2 đảm bảo đúng kế hoạch đề ra: Đến đầu năm 2024, dự án đã đạt trên 50% toàn bộ các hạng mục chính. Doanh nghiệp dự kiến sẽ bắt đầu chạy thử giai đoạn 1 trong quý 4/2024 với công suất khoảng 2 triệu tấn/ năm. Khi hoàn thành giai đoạn 1, năng lực sản xuất thép thô của Hòa Phát sẽ đạt trên 14,5 triệu tấn/năm là động lực tăng trưởng của HPG trong giai đoạn hồi phục của ngành thép.

Công ty CP Tập đoàn Masan (HOSE: MSN): Kỳ vọng kết quả kinh doanh của Masan Consumer (MCH) sẽ tiếp tục tăng trưởng dựa trên kỳ vọng thị trường tiêu dùng sẽ dần phục hồi nhờ triển vọng kinh tế được cải thiện. Ngoài ra, MCH cũng có kế hoạch IPO trong thời gian tới từ sàn Upcom lên sàn Hose giúp cổ phiếu công ty cải thiện được thanh khoản và thu hút được nhà đầu tư hơn. Theo nghị quyết ĐHĐCĐ năm 2024, MCH chia cổ tức bằng tiền mặt tỷ lệ 100% và được ủy quyền lên phương để chia hết toàn bộ lợi nhuận sau thuế chưa phân phối tại ngày 31/12/2023. Do đó, MSN có thể được nhận thêm cổ tức trong giai đoạn tới.

WinCommerce (WCM) cải thiện hiệu quả hoạt động: Doanh thu và lợi nhuận gộp của WCM Quý 1/2024 lần lượt đạt 7.957 tỷ đồng và 1.919 tỷ đồng, tăng trưởng 8,5% YoY và 18% YoY. Trong kỳ, biên EBITDA của WCM đạt 3,1% nhờ tác động tích cực của việc mở cửa hàng mới và chuyển đổi và thành công trong việc nâng cấp mô hình cửa hàng. WCM đạt biên EBIT là âm 0,1% và LNST cửa hàng tiếp tục dương trong kỳ, chúng tôi kỳ vọng WCM sẽ sớm đạt điểm hoà vốn và sinh lợi nhuận trong thời gian tới.

Tiếp cận nguồn vốn từ các đối tác quốc tế giúp cải thiện tình hình tài chính: Trong bối cảnh kinh tế còn nhiều thách thức, MSN là một trong ít những doanh nghiệp thành công thu hút vốn đầu tư nước ngoài. Ngày 23/04/2024, MSN đã hoàn tất việc huy động vốn cổ phần trị giá 250 triệu USD từ Bain Capital, giúp khẳng định vị thế doanh nghiệp đầu ngành và cải thiện bảng cân đối kế toán của Tập đoàn.

Tổng Công ty cổ phần Khoan và Dịch vụ khoan Dầu khí (HOSE: PVD): Giá dầu thô neo ở mức cao sẽ kích thích hoạt động khai thác của các công ty thượng nguồn: Giá dầu thô Brent hiện là 84 USD/thùng, cao hơn 12% YoY và đã tăng khoảng 10% YTD. Trong bối cảnh bất ổn địa chính trị tại khu vực Trung Đông và Đông Âu vẫn còn tiếp diễn, và kinh tế Mỹ có những tín hiệu khả quan. Agriseco Research kỳ vọng giá dầu sẽ tiếp tục được neo ở mức cao trong thời gian tới và đồng thời, thúc đẩy nhu cầu thuê giàn khoan.

Tình trạng thâm hụt nguồn cung kéo dài đến 2025 sẽ là động lực thúc đẩy đà tăng giá cước cho thuê giàn khoan: Theo báo cáo của S&P Global, khu vực Trung Đông cần khoảng 180 giàn khoan giai đoạn 2024-2025. Điều này sẽ khiến cho khu vực Đông Nam Á đối mặt với tình trạng thiếu hụt nguồn cung thời gian tới. PVD dự kiến mua một giàn khoan có sẵn trên thị trường nhằm đáp ứng nhu cầu cho thuê ngày một gia tăng. Với giá cước thuê giàn được kỳ vọng đạt mức 150.000 USD/ngày trong năm 2024 (trong khi điểm hòa vốn đối với giàn tự nâng mua mới là 110.000 USD/ngày).

Công ty CP Vinhomes (HOSE: VHM): Các dự án mới mở bán như Vinhomes Vũ Yên Hải Phòng (877ha) và tòa tháp The Canopy thuộc Vinhomes Smart City đều ghi nhận tỷ lệ hấp thụ cao trên 80% trong các lần mở bán đầu tiên. Bên cạnh đó, các dự án NOXH với giá bán hợp lý phù hợp nhu cầu của người dân đã khởi công tại Hải Phòng, Khánh Hòa dự kiến sẽ đi vào kinh doanh cuối năm 2024 và 2025, điều này sẽ thúc đẩy doanh số bán hàng của VHM giai đoạn tới.

Định giá hấp dẫn: Hiện nay, cổ phiếu VHM đang được định giá ở vùng hấp dẫn khi P/B là 1,04x lần, thấp nhất so với bình quân 5 năm trong quá khứ và so với bình quân ngành (1,3x lần). Đây là mức định giá hấp dẫn khi VHM đang duy trì vị thế đầu ngành trong nhiều tiêu chí như quỹ đất, năng lực triển khai dự án, quy mô tổng tài sản, nguồn vốn cùng tình hình tài chính an toàn

Ngân hàng TMCP Việt Nam Thịnh Vượng (HOSE: VPB): Agriseco Research kỳ vọng biên lãi ròng (NIM) của VPB sẽ phục hồi dần trong các quý tới và ước tính tỷ lệ NIM năm 2024 sẽ tăng về mức 6,0 – 6,3% nhờ chi phí huy động tiếp tục giảm và nhu cầu tín dụng tăng trở lại vào nửa cuối năm 2024. Chất lượng tài sản được cải thiện với kỳ vọng tỷ lệ NPL giảm nhờ Thông tư 02/2023/TT-NHNN được kéo dài hiệu lực đến hết năm 2024. Ngoài ra, ĐHCĐ đã thông qua kết quả kinh doanh năm 2024 với mục tiêu lợi nhuận trước thuế là 23.165 tỷ đồng (+114% YoY) với tăng trưởng tín dụng và huy động năm 2024 lần lượt là 25% và 22%.

Giá cổ phiếu VPB đã giảm mạnh từ đầu tháng 3 đến nay và giá đã về vùng thấp so với lịch sử. Agriseco Research đánh giá VPB đang ở vùng định giá hấp dẫn với tỷ lệ P/B là 1,0x lần, thấp hơn so với trung bình 5 năm trong quá khứ (1,6x) và so với bình quân ngành (1,5x), để có thể tích lũy với kỳ vọng phục hồi mạnh trong năm 2024.

| Chọn cổ phiếu giữa bối cảnh biến động tỷ giá BSC cho rằng nhà đầu tư cần theo dõi các nhóm ngành, doanh nghiệp được kỳ vọng sẽ hưởng lợi và cẩn trọng với các ... |

| Chọn cổ phiếu ngân hàng cho chiến lược đầu tư dài hạn Trong báo cáo mới đây, chứng khoán KBSV đã cho rằng mức định giá hiện tại vẫn hấp dẫn với triển vọng của ngành, song ... |

| Xuất hiện cổ phiếu đầu ngành phân bón được khuyến nghị mua với mức sinh lời hơn 40% DPM là doanh nghiệp sở hữu vị thế doanh nghiệp đầu ngành phân bón urea cả nước, nền tảng tài chính mạnh, tiền nhiều, ít ... |

Đức Anh

Phiên bản di động

Phiên bản di động